COME LEGGERE UNA CRIF

Abbiamo gia’ affrontato l’argomento CRIF ( vedi : https://egcreditopiu.it/ma-cose-crif/ ).

Ora vediamo come leggerla:

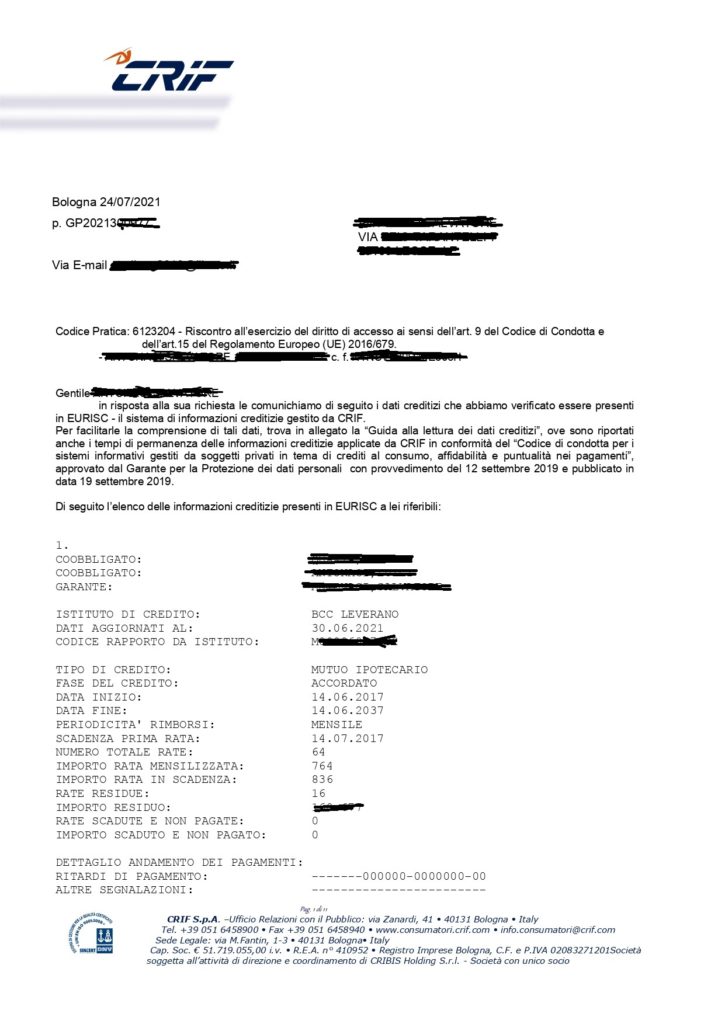

Le varie voci che troviamo nei documenti in CRiF:

- FINANZIARIA o BANCA: è la società che ha segnalato a CRIF i dati (richiesta, rifiuto, approvazione finanziamento, estinzione finanziamento);

- RICHIEDENTE: è il soggetto che richiede il finanziamento;

- GARANTE: è l’eventuale soggetto a garanzia del finanziamento;

- DATI AGGIORNATI AL: viene visualizzata l’ultima data in cui la banca o la finanziaria ha segnalato eventuali aggiornamenti di carattere creditizio. Normalmente questi aggiornamenti sono mensili;

- CODICE RAPPORTO DA ISTITUTO: è il codice con cui la banca o la finanziaria identificano un mutuo, una carta di credito o un finanziamento;

- TIPO DI CREDITO: identifica il tipo di finanziamento richiesto (tipo di mutuo, carta di credito, prestito personale, ecc);

- FASE DEL CREDITO: indica a che punto è la pratica, se è in fase di RICHIESTA, EROGATO, RINUNCIA , RESPINTO, DELIBERATO,ESTINTO.;

- DATA INIZIO: riporta la data di inizio del finanziamento;

- DATA FINE: riporta la “data prevista” per l’estinzione del finanziamento o del mutuo sottoscritta sul contratto con la finanziaria o con la banca. Diciamo data prevista, perché in alcuni casi la data può variare. Ad esempio, una sospensione di mutuo;

- PERIODICITA’ RIMBORSI: stabilisce la cadenza rateale del finanziamento o del mutuo (es. mensile, semestrale);

- NUMERO TOTALE DELLE RATE: indica il numero di rate totali da rimborsare;

- IMPORTO RATA: indica il valore della rata da rimborsare;

- RATE RESIDUE: indica il numero totale di rate “ancora e non totale” da rimborsare;

- IMPORTO RESIDUO: indica il montante di debito in essere con l’istituto di credito; tale importo è comprensivo della quota capitale più la quota interessi;

- RATE SCADUTE E NON PAGATE: indica il numero totale delle rate risultate non pagate, indicato alla data dell’ultimo aggiornamento.

Ora passiamo alle SEGNALAZIONI:

Nei casi di segnalazioni crif ‘C’ credito ceduto, ‘S’ sofferenza o ‘P’ perdita, il numero di rate insolute non sarà riportato, quindi il dato indicato sarà ;

- IMPORTO SCADUTO E NON PAGATO IN CRIF: corrisponde all’importo totale delle rate non pagate ed insolute. Nei casi di segnalazioni ‘C’ credito ceduto, ‘S’ sofferenza o ‘P’ perdita, il numero di rate insolute non sarà riportato, quindi il dato indicato sarà 0;

- DETTAGLIO ANDAMENTO PAGAMENTI IN CRIF: indica quanti ritardi sono stati segnalati. Questa sezione comprende queste sotto categorie:

- RITARDI DI PAGAMENTO IN CRIF: riporta una serie di trattini, che indicano quando il finanziamento o il mutuo hanno dato inizio, ed una serie di numeri che indicano, mensilmente, il numero di rate scadute accumulate.

I numeri crif

vanno da 0 a 9 per un numero massimo di 12 (corrispondente agli ultimi 12 mesi rispetto alla data di aggiornamento).

Esempio numeti crif:

se oggi è il 01/01/2013 ed il sig. Mario Rossi ha acceso un finanziamento il 01/8/2012 sempre pagato regolarmente, la sua posizione sarebbe così rappresentata:

– – – – – – – 0 0 0 0 0

Se invece nel mese di Ottobre, Novembre e Dicembre 2012 il sig. Rossi non ha pagato le tre rate, la sua posizione sarà così rappresentata:

– – – – – – – 0 0 1 2 3

Vediamo ora altre segnalazioni che possiamo trovare leggendo una crif:

Vengono riportate eventuali segnalazioni crif sullo stato del finanziamento. Queste sono espresse in lettere; nel caso ci sia un trattino ‘-‘ vorrà dire che non ci sono segnalazioni.

Le lettere in crif possono essere:

- A: esprime ‘acconto’, ovvero la o le rate non sono state pagate per intero, ma è stato versato alla finanziaria un solo acconto.

- C: indica che l’istituto di credito ha ceduto il credito ad una terza società di recupero crediti.

- D: disguidi di pagamento regolarizzati.

- F: dato riportato per le imprese, ed indica la richiesta di fallimento.

- G: quando è stata emessa una sentenza di pignoramento.

- H: nel caso in cui è stato emesso un decreto ingiuntivo a fronte di rate scadute e non pagate.

- I: nel caso di finanziamenti in contenzioso o incaglio; si ha in presenza di rate non pagate.

- P: credito passato a perdita.

- U: risanamento delle posizioni. Nel caso in cui l’istituto di credito aveva segnalato una sofferenza, comunica l’aggiornamento dati per regolarizzazione debitoria.

- W: accollo del finanziamento.

- X: ristrutturazione del credito.

La dicitura “Numero massimo di rate con ritardi in crif”

esprime il numero massimo di rate non pagate nel corso del finanziamento. Nel caso di ritardi fino ad un massimo di 2 rate, queste informazioni rimarranno segnalate per un massimo di 12 mesi dalla data di avvenuta regolarizzazione degli insoluti. Se invece il numero di rate non pagate è uguale o superiore a 3, dall’avvenuta regolarizzazione, la segnalazione rimarrà presente in banca dati per 24 mesi;

Poi troviamo la sezione “Mese dal quale i pagamenti sono regolari in crif”

che indica il mese in cui sono state regolarizzate le posizioni insolute.

Crif e segnalazione di recupero crediti

- B: blocco della carta.

- C: il credito è stato ceduto ad una società di recupero crediti.

- P: il credito risulta passato a perdita.

- R: revoca per morosità (nel caso di carte di credito, quando il cliente non è regolare con il rimborso delle rate della carta).

- S: sofferenza (dopo numerose rate insolute viene attribuito questo stato).

- T: il cliente contesta la correttezza degli importi addebitati.

- U: risanamento delle posizioni. Nel caso in cui l’istituto di credito aveva segnalato una sofferenza, comunica l’aggiornamento dati per regolarizzazione debitoria.

- V: rinuncia volontaria del cliente di una carta di credito o alla linea di credito.

- W: accollo del finanziamento.

Qui di seguito vediamo un’esempio: